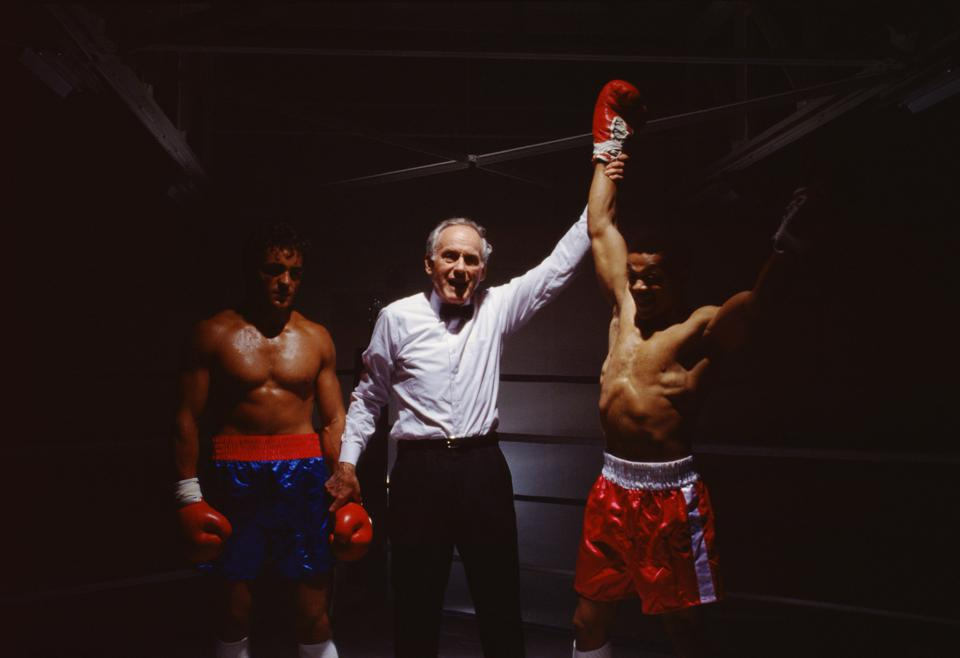

برندگان و بازندگان دنیای بانکداری و فین تک در سال ۲۰۲۱

در مقاله ای که اخیرا در مجله ابزرور (Observer)، تحت "عنوان سال ۲۰۲۱، سال شکست فین تک" به چاپ رسید، این جملات جلب توجه می کرد: "شواهد بسیاری وجود دارد که نشان می دهد سال ۲۰۲۱ میلادی، در حوزه فین تک، حتی به شرکت های پیشتاز نیز اجازه بلند پروازی نمی دهد و احتمالا بسیاری از این شرکت ها و کمپانی های پیشتاز و بزرگ نیز نمی توانند بخش بزرگی از برنامه های خود را عملی کنند." هرچند این ادعا ممکن است صحیح باشد، اما باید توجه کنیم که عدم توفیق در عملی کردن برنامه های بلندپروازانه به معنی شکست نیست. حتی می توان گفت سال ۲۰۲۱ میلادی، تاکنون بهترین سال برای شرکت های فین تک بوده است. حتی نویسنده ای آن مقاله نیز به نوعی از موضع خود عقب نشینی کرده است و ادعا کرده است که با بیان این جملات قصد داشته است که شرکت های فین تک را به تلاش بیشتر تشویق کند.

گزارش ها نشان می دهد که بر خلاف پیش بینی ها، سرمایه گذاری در شرکت های نوپا و استارت آپ های فین تک در سال گذشته رشد چشم گیری داشته است. ارزش بسیاری از این شرکت ها در حال حاضر بسیار بالا است، و تعداد بسیاری از این شرکت ها، به واسطه معرفی اپلیکیشن ها و ابزارهای کاربردی شان، مشتریان بسیار زیادی را جذب کرده اند. بنابر این، پیدا کردن برندگان اصلی این حوزه و هم چنین یافتن بازندگان احتمالی آن، که تعداد شان معدود است، کار دشواری است و به راحتی نمی توان یک شرکت را یه عنوانی شرکتی موفق و یا شکست خورده معرفی کرد. اما این کار، همان چیزی است که قصد داریم در این مقاله به آن بپردازیم. پس ابتدا به معرفی برندگان اصلی حوزه فین تک در سال ۲۰۲۱ میلادی می پردازیم که عبارتند از شرکت های Square، Plaid، Klarna، SoFi، و OpenSea. و سپس به سراغ شرکت هایی می رویم که شکست های سنگینی را متحمل شده اند. در پایان نیز به شرکت هایی اشاره می کنیم که موقعیت شکننده ای دارند و در آستانه باخت قرار دارند.

برندگان دنیای فین تک

ابتدا به شرکت اسکویر (Square) می پردازیم. این شرکت سال مهمی را پشت سر گذاشته است. فارغ از دستاوردهای مالی، که بسیار خوب و درخشان بوده است، این شرکت، در سال ۲۰۲۱ میلادی، اقدامات مهمی را انجام داده است که باعث موفقیت آن شده است. به عنوان مثال می توان به این موارد پرداخت.

نخستین اقدام مهم این شرکت، مشارکت با شرکت TikTok است. با عقد این قرارداد مشارکت، شرکت اسکویر می تواند از عواید ناشی از گردش مالی محتوایی که توسط کاربران مختلف تیک تاک در سرتاسر دنیا تولید و به اشتراک گذاری می شود بهره مند شود. همچنین، قرارداد با شرکت تیک تاک امکان ایجاد فروشگاه های دیجیتال و آنلاین را برای شرکت اسکویر فراهم می کند. در نتیجه، اسکویر می تواند از امکانات پلتفرم تیک تاک برای پروموت کردن محصولاتی که در فروشگاه آنلاینش قرار دارند استفاده کند.

افزون بر این، شرکت اسکویر با گوگل نیز همکاری کرده است. این همکاری به شرکت اسکویر اجازه می دهد تا محصولاتی که در فروشگاه آنلاین خود عرضه می کند را در صفحات گوگل، از جمله صفحه جستجوی عمومی گوگل، تب خرید گوگل، جستجوی تصاویر گوگل، نقشه ها و حتی یوتیوب معرفی و تبلیغ کند.

اقدام مهم دیگری که این شرکت انجام داده است، خرید شرکت افتر پی (AfterPay) است. ایده ی جذاب "الان خرید کن! بعدا پرداخت کن!" در سال ۲۰۲۱ یکی از جذاب ترین ایده های ارایه شده در دنیای فروشگاه های آنلاین بوده است. طی این قرارداد، همه ی بخش های کسب و کار شرکت افتر پی به عنوان زیر مجموعه ای از شرکت اسکویر در آمده است و تمام مشتریان افتر پی به مشتریان اپلیکیشن های شرکت اسکویر تبدیل شده اند.

شرکت اسکویر در سال ۲۰۲۱ میلادی، بیشترین نرخ رشد در بین شرکت های فین تک را تجربه کرده است و در بین نسل های بزرگسالان و نسل جوان بیشترین طرفدارها را به خود جذب کرده است. هرچند جذابیت این شرکت در بین نسل های جوان تر چندان عجیب به نظر نمی رسد اما اینکه نسل های قدیمی تر نیز اقبال بسیار خوبی به این شرکت داشته اند، در نوع خود جالب است.

افزون بر همه این دستاوردها و موفقیت ها، شرکت اسکویر موفق شد در یک پروژه مهم دیگر نیز عملکرد خوبی داشته باشد و آن پروژه مهم و خطیر تغییر نام بود. روند تغییر نام که توسط شرکت فیسبوک شروع شده است، در بین سایر شرکت ها نیز طرفداران بسیاری پیدا کرده است و شرکت های دیگری نیز چنین کاری را انجام داده اند. به تبع این روند، شرکت اسکویر نیز نام خود را به بلاک (Block) تغییر داد. این شرکت طی اقدامی دیگر، یک تغییر بزرگ نیز در ساختار خود ایجاد کرده است و هم اکنون برای اولین بار در تاریخ این شرکت، یک مدیر عامل اجرایی تمام وقت بر فعالیت های آن نظارت دارد و آن را مدیریت می کند. این امر می تواند نوید بخش آینده خوبی برای این شرکت باشد.

نقاط قوت شرکت اسکویر و همچنین نرخ رشد و سرعت پیشرفت این شرکت، هم در حوزه مشتریان و هم در حوزه ساختارهای مدیریتی و تجاری، باعث شده است که بسیاری از تحلیل گران این شرکت را به عنوان رقیبی جدی، سرسخت و خطرناک برای شرکت های فین تک، بانک ها و سایر ارایه کنندگان شبکه های کارتهای اعتباری در نظر بگیرند.

شرکت بعدی که قصد داریم به بررسی آن بپردازیم شرکت پلید (Plaid) است. معمولا، لغو یک قرارداد اتفاق خوبی به شمار نمی آید، اما باید اعتراف کنیم که لغو قرارداد پنج و سه دهم میلیارد دلاری بین پلید (Plaid) و Visa نمونه خوبی از این اتفاق بود و شاید اولین نمونه آن. این اتفاق افق های سرمایه گذاری روشنی برای شرکت پلید فراهم کرد و باعث سرازیر شدن سرمایه ای به ارزش چهارصد و بیست و پنج میلیون دلار به سمت این شرکت شد که در نتیجه آن، کارشناسان هم اکنون ارزش شرکت پلید را تا سیزده و نیم میلیارد دلار برآورد می کنند.

البته موفقیت ها و دستاورد های این شرکت به این مورد ختم نمی شود و باید به موارد دیگری نیز اشاره کنیم. سایر دلایلی که باعث شده است که کارشناسان، شرکت پلید را به عنوان یکی از موفق ترین شرکت های فین تک قلمداد کنند به این شرح است:

فرمان اجرایی جو بایدن در مورد بانکداری: اگرچه این فرمان اجرایی اجباری نبود اما باعث تشویق و توسعه بانکداری شفاف و افشای شفاف اطلاعات بانکی شد و فرصت های جذاب بسیاری را پیش روی شرکت هایی که از داده های بانکی و اطلاعات مرتبط با آن به عنوان ورودی سیستم های خود استفاده می کنند، از جمله شرکت پلید، قرار داد.

شرکت پلید، یک اکوسیستم جدید در زمینه پرداخت (payment) ایجاد کرد. در ماه اکتبر، شرکت پلید اعلام کرد که با مشارکت بیش از پنجاه شرکت فعال در زمینه پرداخت و شرکت های پیشتاز در زمینه تکنولوژی های زیرساختی پرداخت، در حال معرفی یک اکوسیستم جدید برای این حوزه است. هدف از ایجاد چنین سیستمی ارایه امکانات جدید در حوزه پرداخت و جایگزین کردن روش های جدید پرداخت با روش های قدیمی، مانند کارت های اعتباری، است.

دیگر اقدام مهم شرکت پلید ارایه یک چهارچوب امن جدید برای داده ها است. استانداردهای امنیتی حفاظت از داده های مالی شرکت ها را ملزم می کند که همه اقدامات لازم برای کاهش ریسک هایی که معمولا شرکت های فین تک با آن ها روبرو هستند را پیش بینی کنند و برای پیشگیری از آن برنامه ریزی کنند. این اقدام شرکت پلید، گام مهمی در این راستا بوده است.

شرکت پلید احتمالا یکی از برندگان و موفق ترین شرکت های فین تک در سال ۲۰۲۱ است. اما شرکت های رقیب آن، از جمله شرکت های Finicity، MX، و Akoya نیز عملکرد بسیار موفقی داشته اند. عملکرد مطلوب همه شرکت هایی که در این حوزه فعال هستند، انتخاب را برای شرکت های بانکی و شرکت های فین تک، که از خدمات این شرکت ها استفاده می کنند دشوار کرده است.

شرکت بعدی که عملکرد بسیار موفقی داشته است شرکت کلارنا (Klarna) است. پس از معرفی ایده ی "الان خرید کن! بعدا پرداخت کن!" بسیاری از خرید ها در امریکا به این شیوه انجام می شود و حجم خرید های این چنینی تا بیش از صد میلیارد دلار تخمین زده می شود. این روند باعث شده است که تقریبا تمام شرکت هایی که این ایده را اجرایی کرده اند جزو شرکت های موفق حوزه فین تک قلمداد شوند. اما وضعیت شرکت کلارنا نسبت به سایر رقبایش و نسبت به سایر شرکت های مشابه متفاوت است و تفاوت های مهمی با آنها دارد.

پیشتر نیز در باره این شرکت گزارش هایی ارایه شده بود. یکی از این گزارش ها معتقد بود: بخش مهمی که هنگام پیاده سازی ایده ی "الان خرید کن! بعدا پرداخت کن!" باید مورد توجه قرار گیرد، تعیین جایگاه آن در فرایند سیر مشتری (customer journey) است. به طور سنتی، معمولا مرحله پرداخت و مرحله واریز کردن پول فقط در نقطه انتهایی سیر مشتری قرارداده می شد و فقط به عنوان یک حق انتخاب در آخرین مرحله خرید برای مشتری ارایه می شد. اما امروزه، این ایده، فرایند سیر مشتری را از ابتدا تا انتها تحت تاثیر قرار می دهد و حتی هنگامی که مشتری در حال تصمیم گیری و انتخاب بین تولید کنندگان و عرضه کنندگان هست نیز تحت تاثیر آن قرار دارد.

شرکت کلارنا، در حال حاضر این کار را انجام داده است. همانطور که در مقاله ای دیگر (در نشریه White Sight) نیز به آن اشاره شده است، در تمامی مراحل و بخش های زیر مجموعه اکوسیستمی که توسط شرکت کلارنا ارایه شده است، حضور ایده ی "الان خرید کن! بعدا پرداخت کن!" بسیار ملموس است. کلارنا برای پیاده سازی این ایده یک اپلیکیشن کامل و جامع ارایه کرده است که در نوع خود بی نظیر است.

موفقیت و جذابیت این ایده و عملکرد خوب شرکت کلارنا در پیاده سازی آن باعث شده است یکی از مهم ترین دلیل های موفقیت این شرکت مغفول بماند و کمتر کارشناسی به آن توجه کند که همانا بهینه سازی و تنوع بخشی روش پرداخت توسط این شرکت است. روش پرداخت در حال حاضر یکی از مهمترین بخش های فرایند فروش است. به عنوان مثال، با تنوع بخشی به روش ها و پروتکل های پرداخت و با ارایه امکان پرداخت به صورت اقساط و در دراز مدت، بازاریابان و فروشندگان می توانند احتمال خرید محصولات خود را افزایش دهند و مشتریان را به خرید محصولات خود ترغیب کنند.

شرکت دیگری که به آن خواهیم پرداخت شرکت سو فای (SoFi) است. اکثر شرکت های فعال در حوزه فین تک نرخ رشد بالایی را در سال ۲۰۲۱ تجربه کرده اند اما هیچ کدام از آنها تا کنون نتوانسته است آنقدر پیشرفت کند تا صاحب یکی از زیباترین و بزرگترین ورزشگاه هایی باشد که مسابقات Super Bown در آن برگزار می شود. هرچند شرکت سو فای موفق به انجام چنین کاری شده است اما آنچه که باعث شده است این شرکت را به عنوان یکی از موفق ترین شرکت های فعال در حوزه فین تک بدانیم، فراتر از این دستاورد است. در ادامه به دلایل موفقیت این شرکت می پردازیم.

نخست آنکه شرکت سو فای رشد بسیار زیاد و سودآوری فراوانی داشته است. در ربع سوم سال ۲۰۲۱، این شرکت موفق شد برای پنجمین بار پی در پی نرخ رشد و سودآوری مثبت و بسیار بالایی را تجربه کند.

افزون بر این، شرکت سو فای توانست طی یک قرارداد کامل، یک شرکت بانکی را به طور کامل در اختیار بگیرد و از مزایا و امکانات آن بهره مند شود. در ماه مارس سال ۲۰۲۱ این شرکت اعلام کرد که شرکت بانکی Golden Pacific را در اختیار گرفته است و دیگر نیازی به خدمات بانک های دیگر ندارد. این کار نیز باعث شد که سودآوری این شرکت بسیار افزایش یابد.

سوفای همچنین توانست شرکت گالیلئو را نیز از آن خود کند. این قرارداد مانند جواهری گران قیمت در میان سایر دستاوردها و پیشرفت های آن شرکت می درخشد. این پلتفرم که نوعی پلتفرم پردازش اطلاعات پرداخت است این اجازه را به شرکت سو فای می دهد که بتواند از مزایای بانکداری بهره مند باشد و این خدمات را به مشتریان خود نیز ارایه کند. به کمک این دستاورد، تعداد کاربران فعال این شرکت تا مرز صد میلیون نیز رسیده است.

و اما آخرین شرکتی که به آن خواهیم پرداخت شرکت اپن سی (OpenSea) است. هنگامی که همه گیری کرونا شروع شد، یعنی حدودا در مارس سال ۲۰۲۰ میلادی، دو سال از شروع به کار شرکت اوپن سی در حوزه خدمات NFT می گذشت. این شرکت در این مقطع زمانی، حدود چهار هزار کاربر فعال داشت، به طور ماهانه، حدود یک میلیون و صد هزار تراکنش مالی داشت و درآمدی بالغ بر بیست و هشت هزار دلار در ماه کسب می کرد.

در سال ۲۰۲۱، هنگامی که بازار خدمات NFT رشد بسیار بالایی را تجربه کرد، این شرکت نیز به تبع این بازار رشد کرد. در ماه جولای این سال، این شرکت حدود سیصد و پنجاه میلیون دلار در حوزه NFT درآمد کسب کرد و مبلغی حدود صد میلیون دلار به عنوان سرمایه جذب کرد و با این اقدامات ارزش برند خود را به رقم باور نکردنی یکی و نیم میلیارد دلار رسانید.

حدود یک ماه بعد، بازار خدمات NFT به اوج خود رسید و باعث رشد شرکت اپن سی شد. حجم این بازار به رقم سه و چهار دهم میلیارد دلار رسید که حدود هشتصد و پنجاه میلیون دلار آن مربوط به شرکت اپن سی بود. پس از این اوج، حجم تراکنش های این شرکت روندی کاهشی داشت و تا حدود دو میلیارد دلار در ماه پایین آمد اما این پلتفرم در حال حاضر حدود یک و هشت دهم میلیون کاربر فعال دارد و سهم بزرگی از بازار خدمات NFT را به خود اختصاص داده است.

حرکت شرکت اپن سی به سوی حوزه NFT تنها نوک کوه یخ است. به این معنی که شرکت های بسیاری در حال حرکت به این بازار هستند و در حال برنامه ریزی برای ورود به آن هستند. فراگیر شدن NFT نوعی تمرکز زدایی از فرایند های مالی است و بخشی از جریانی است که طی آن همه ابعاد زندگی ما بعدی مالی به خود می گیرد و کارشناسان آن را مالی کردن همه چیز (financialization of everything) نامیده اند.

بازندگان دنیای فین تک در سال ۲۰۲۱

از مهم ترین بازندگان سال ۲۰۲۱ می توان به شرکای تجاری محصول جدید گوگل یعنی گوگل پلکس (Google Plex) اشاره کرد. پس از یک شروع امیدبخش که حدود نه ماه به طول انجامید، شرکت گوگل محصول جدید خود تحت عنوان پلکس را کنار گذاشت. این شکست برای شرکت گوگل به حدی نبود که نام گوگل را نیز در لیست شرکت های بازنده سال ۲۰۲۱ قرار دهیم اما باعث شد شرکت هایی که به این محصول وابسته بودند و از خدمات بانکی آن پشتیبانی می کردند شکست سنگینی را متحمل شوند.

گوگل پلکس، محصول جدید گوگل، می توانست اپلیکیشن بسیار موفقی باشد. بر اساس مطالعاتی که در این حوزه انجام شده است، این اپلیکیشن مخاطبان بسیاری را به خود جذب کرده است. خدماتی که این اپلیکیشن تحت عنوان Get gas و یا Get food ارایه می کرد بسیار نوآورانه بود؛ به کمک این کلید ها بر روی صفحه این اپلیکیشن می توان نزدیک ترین رستوران یا نزدیک ترین ایستگاه سوخت را پیدا کرد، از آن خرید کرد و مبلغ را پرداخت کرد. این خدمات طرفداران بسیاری پیدا کرده بودند. این امکانات می توانست رقیب بسیار مهمی برای شرکت های ارایه کننده خدمات بانکی باشد. حدود یک پنجم مصرف کنندگان و مخاطبان شرکت های بانکی اعلام کرده بودند که در گوگل پلکس یک حساب کاربری ایجاد کرده اند و از آن استفاده می کنند. حتی این اپلیکیشن در میان طرفداران اپلیکیشن های شرکت اپل نیز طرفداران بسیاری داشت و حدود یک سوم کاربران Apple Pay و Google Pay در این اپلیکیشن حساب کاربری داشتند.

پس از کنارگذاشتن این اپلیکیشن، تمامی یازده شرکتی که با آن همکاری می کردند شکست سنگینی را متحمل شدند. اما با این حال، دو شرکت از میان این شرکت ها که ارایه کننده خدمات بانکی دیجیتال بودند، در این پروژه باقی ماندند. این دو شرکت سهم نا متناسبی از متقاضیان این اپلیکیشن را به سمت خود جذب کردند زیرا کاربران گوگل پلکس مجبور بودند یکی از این دو شرکت را انتخاب کنند.

شرکت دیگری که می توان از آن به عنوان یکی از بازندگان این حوزه نام برد شرکت N26 است. در ماه نوامبر سال ۲۰۲۱، این شرکت آلمانی که نوعی نئو بانک (neobank) محسوب می شود اعلام کرد که تمامی فعالیت های خود در امریکا را، که در سال ۲۰۱۹ شروع کرده بود، متوقف خواهد کرد. در ابتدای فعالیت خود، این شرکت ادعا کرده بود که حدود پانصد هزار کاربر امریکایی را جذب خواهد کرد. رقمی که در همان زمان نیز غیر قابل باور به نظر می رسید و با هیچ منطقی دست یافتنی نبود.

به اعتقاد بسیاری از کارشناسان صنعت، دلیل اصلی شکست این شرکت تا حدی به دشواری های ذاتی فرایند بانکداری مربوط می شد و تا حدی نیز ناشی از قوانین سختگیرانه ایالات متحده در زمینه بانکداری بود. اگرچه این موارد نیز نقش تعیین کننده ای داشتند اما آنچه که واقعا باعث شکست N26 شد چیز دیگری بود که ریشه های آن را می توان در سال ۲۰۱۹ جستجو کرد و می توان آن را در قالب سه بخش مجزا توضیح داد:

نخست آن که مفروضاتی که این شرکت برای بازار در نظر گرفته بود با واقعیت منطبق نبود و چندان واقع بینانه به نظر نمی رسید. به عنوان مثال مدیر منطقه ی ایالات متحده این شرکت معتقد بود که کاربران امریکایی نسبت به خدمات مالی مبتنی بر موبایل رویکرد مثبتی ندارند. بسیاری از این کاربران مجبور به پرداخت هزینه های اضافی هستند و یا حساب های کاربری شان به طور کامل مورد تایید شرکت ارایه کننده قرار نگرفته است و از اکانت های متفرقه استفاده می کنند. بر این اساس تصور عمومی نسبت به کاربران امریکایی این است که این کاربران از شرکت های بانکداری رضایت چندانی ندارند و تجربه های منفی بسیاری در این زمینه داشته اند و این تجربه های منفی باید متوقف شود و شرایط تغییر کند و رضایت کاربران افزایش یابد.

مورد بعدی، عدم توجه این شرکت به دسته بندی مشتریان و مخاطبان است. اگرچه بسیاری از شرکت های ارایه کننده خدمات بانکداری، از سال ۲۰۲۱ به جمع شرکت هایی پیوسته اند که مرحله پرداخت را در ابتدای فرایند خرید قرار داده اند، اما شرکت های رقیب N26 از سال ۲۰۱۹ این اقدام را در دستور کار خود قرار داده بودند. این امر باعث شد تا زمانی که N26 نیز این استراتژی را در پیش گرفت، جذابیت چندانی برای مشتریان نداشته باشد. اما مشکل اساسی آنجا بود که این شرکت ها هیچ تفاوتی بین مشتریان مختلف با سلایق و ترجیحات مختلف قایل نمی شدند. هرچند هزینه خدمات شرکت N26 نسبت به سایر رقبا بسیار پایین بود و حتی به صفر میل می کرد اما رقبا با در پیش گرفتن روش های ایجاد تمایز بین مشتریان، شرکت N26 را پشت سر گذاشتند و بازار را در دست گرفتند.

عدم کفایت فعالیت های بازاریابی شرکت N26. شرکت های رقیبN26 رقمی بالغ بر صد میلیون دلار در سال برای تبلیغات تلویزیونی و چاپی اختصاص داده بودند اما مدیران N26 تصور می کردند که تکیه بر بازاریابی و تبلیغات دهان به دهان کافی خواهد بود.

شرکت هایی که در آستانه شکست قراردارند

در میان شرکت های فعال در زمینه فین تک، می توان به دو شرکت اشاره کرد که در شرف شکست و باخت سنگینی قرار دارند. هرچند نمی توان هیچ کدام از این دو شرکت را به عنوان یک بازنده واقعی معرفی کرد، اما برآیند روندها و اتفاقاتی که در حوزه فین تک در جریان است نشان می دهد که این دو شرکت در آینده ای نزدیک جزو بازندگان اصلی این بازار خواهند بود، مگر آنکه استراتژی و رویکرد های خود را اصلاح کنند.

بانک امریکا (Bank of America)

نمی توان این شرکت را به طور قطع یک بازنده دانست. سهام این شرکت رشد چهل و شش درصدی را تجربه کرده است و تاکنون به عنوان بالاترین رتبه در بین شرکت های بانکداری خرد قرار دارد. با این وجود دو روند جاری در بازار وجود دارد که عملکرد این شرکت را به طور نامطلوبی تحت تاثیر قرار خواهد داد و به نظر می رسد تاثیرات منفی آن تا سالها گریبان گیر این شرکت باشد.

روند نخست، نرخ کاهشی تعداد مشتریان این شرکت است. مطالعاتی که در این زمینه انجام شده است نشان می دهد این شرکت دیگر در ذهن مشتریان به عنوان یک شرکت مهم و اصلی ترین شرکت ارایه دهنده خدمات بانکی خرد شناخته نمی شود و جایگاه خود را به ویژه بین نسل های جوان تر از دست داده است. هرچند این مشتریان این بانک را ترک نکرده اند و هنوز مشتری آن محسوب می شوند، اما نکته آنجاست که بسیاری از آنها در بانک های دیگر نیز حساب باز کرده اند و از خدمات آنها نیز بهره می گیرند و حتی حساب های جدیدترشان در بانک های دیگر را به عنوان حساب اصلی خود قلمداد می کنند. این روند آینده این بانک را به شدت تحت تاثیر قرار می دهد و باعث کاهش فروش آن می شود.

فشار هزینه های مرتبط با برداشت بیش از حد: فشاری که بانک ها به دلیل برداشت بیش از حد وجه نقد تحمل می کنند رو به افزایش است. مطالعاتی که اخیرا انجام شده است حاکی از آن است که وضعیت این شرکت، یعنی Bank of America، نسبت به سایر بانک ها نامطلوب تر است. این بانک و سایر بانک هایی که با مشکلات مشابهی دست و پنجه نرم می کنند به دنبال راهی برای کاهش این هزینه هستند و سعی دارند تا تاثیرات منفی این فرایند را کاهش دهند اما این که تا چه حد در این زمینه موفق باشند روشن نیست.

شرکت دیگری که در این بخش باید به آن بپردازیم شرکت Visa است. این شرکت نیز مانند دیگر شرکت های موفق، اقدامات و دستاوردهای مثبت بسیاری داشته است اما دو نکته منفی درباره آن جلب توجه می کند. در اصل دو شرکت هستند که با اقدامات و عملکرد خود باعث شده اند تا شرکت ویزا به سمت شکست حرکت کند. این دو شرکت عبارتند از پلید (Plaid) و آمازون (Amazon).

شرکت پلید (Plaid): هرچند توقف فرایند خرید شرکت پلید توسط شرکت ویزا، از سوی کارشناسان به عنوان یک موفقیت در حوزه فین تک به شمار می رود اما نتیجه نهایی این لغو قرارداد احتمالا تبعات منفی ای برای شرکت ویزا به همراه خواهد داشت. زیرا عملکرد شرکت پلید در حوزه شبکه پرداخت بسیار مطلوب بوده است و احتمالا موفق خواهد شد تا رقبال خود را از بازار حذف کند.

شرکت آمازون (Amazon). تمامی کارشناسان و علاقمندان به حوزه فین تک تحرکات و تقابل دو غول بزرگ این عرصه، یعنی خرده فروش های آمازون و شبکه پرداخت ویزا، را زیر نظر گرفته اند. شرکت خرده فروش اعلام کرده است که تا سال آینده تمامی خرید هایی که در محدوده بریتانیا از درگاه های ویزا و یا کارتهای اعتباری این شرکت صورت می گیرد را لغو خواهد کرد. این اقدام باعث شده است تا کارشناسان پیش بینی کنند که احتمالا در آینده ای نزدیک، خرید هایی که در محدوده ایالات متحده انجام شود نیز چنین سرنوشتی خواهند داشت.

ران شلوین

پژوهشگر ارشد گروه مشاوران کرنراستون Cornerstone Advisors

منبع : وب سایت فوربز | ترجمه شده توسط تیم محتوای آیدی پی

افزودن دیدگاه جدید